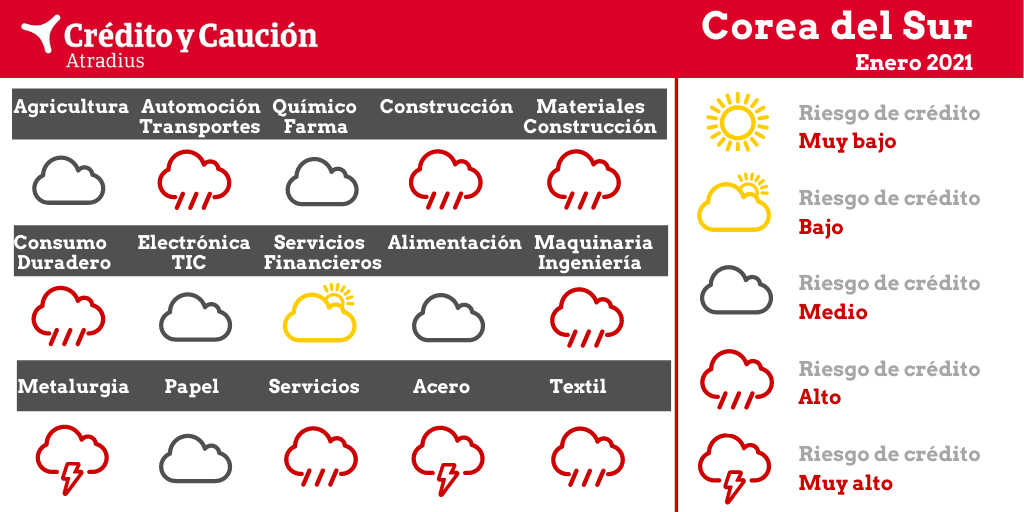

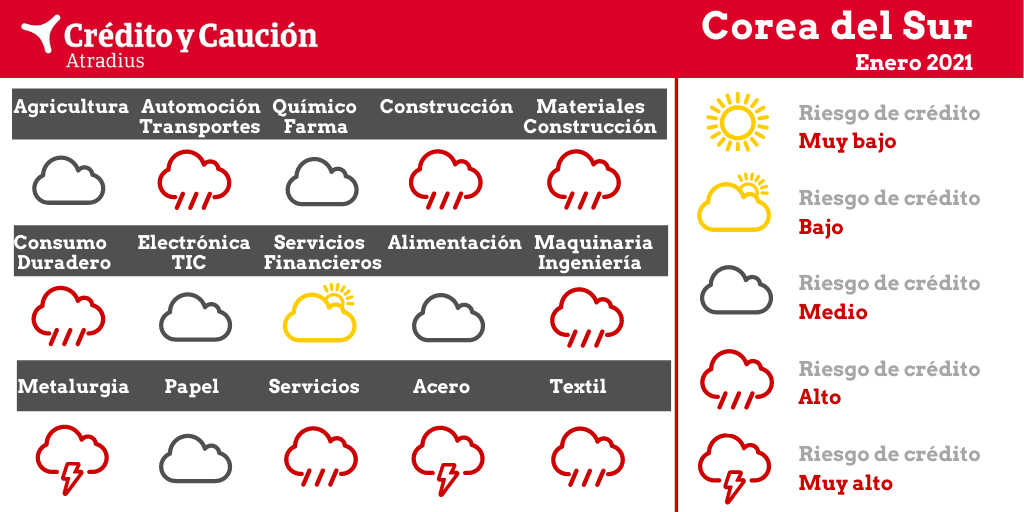

- Agricultura - Riesgo medio

El transporte y la cadena de suministro del sector se ha visto afectada por las medidas de confinamiento en el primer trimestre de 2020. Se estima que el valor añadido del sector se contraerá más del 3% en 2020. Sin embargo, se espera un rápido repunte una vez que la pandemia disminuya.

- Alimentación - Riesgo medio

El transporte y la cadena de suministro del sector se ha visto afectada por las medidas de confinamiento y la pandemia en curso. En 2021 se espera que el valor añadido crezca un 2,3% tras una contracción del 2,2% en 2020. Se espera que las ventas del canal online aumenten, ya que los patrones de consumo de alimentos se han alejado de las comidas fuera de casa y se inclinan más por las comidas en el hogar.

Los productores y proveedores surcoreanos de automóviles se han visto gravemente afectados por las interrupciones de la cadena de suministro desde China en el primer trimestre de 2020, provocadas por el brote de coronavirus. Además, han sufrido el deterioro global de las ventas de turismos y vehículos comerciales. Esto ha provocado un descenso de la producción, tensiones de liquidez y falta de efectivo para muchas empresas. Todavía no se ha materializado un repunte. Se estima que el valor añadido del sector se contraerá más de un 11% en 2020.

- Bienes de consumo duradero - Riesgo alto

El consumo no alimentario ha disminuido debido a las medidas de confinamiento, el bajo sentimiento de los consumidores y el aumento del desempleo. Debido a la intensificación de las medidas de confinamiento social en el segundo semestre de 2020, se espera que el consumo privado se contraiga aún más. Se espera que la morosidad y las insolvencias aumenten entre los minoristas no alimentarios en los próximos meses.

- Construcción y materiales - Riesgo alto

La producción de la construcción se ve afectada por la desaceleración económica del país, con la construcción comercial afectada por la reticencia de los fabricantes a invertir. Al mismo tiempo, pasará algún tiempo hasta que se materialicen los proyectos de infraestructuras públicas. Sólo se espera que la construcción residencial evolucione positivamente. En 2021 sólo se prevé un modesto crecimiento de la construcción, inferior al 1%. Se espera que aumenten la morosidad y las insolvencias en el sector, especialmente entre las empresas más pequeñas.

- Electrónica y TIC - Riesgo medio

Corea del Sur es el primer productor mundial de pantallas y semiconductores de memoria. Por el momento, el perfil financiero de productores y proveedores de servicios de TIC sigue siendo bueno. El comportamiento de los pagos en los últimos dos años ha sido bueno, con escasa morosidad. Sin embargo, en 2019, la desaceleración mundial de la demanda y los precios de los semiconductores hizo mella en la inversión en equipos. El crecimiento de las exportaciones se deterioró por el aumento de las tensiones comerciales y la desaceleración del crecimiento de China. Además, la producción de TIC se ha visto gravemente afectada por las interrupciones de la cadena de suministro y el deterioro de la demanda de China en el primer trimestre de 2020. Al levantarse los confinamientos en China, la producción se reanudó y la demanda de productos electrónicos repuntó en el segundo trimestre de 2020. La demanda de tabletas, ordenadores y televisores se recuperó en comparación con el primer trimestre, debido al aumento del trabajo a distancia y a la mayor demanda de los hogares. La producción de TIC siguió repuntando desde el segundo trimestre de 2020, en línea con la fuerte demanda de tecnología 5G, coches autónomos, comercio electrónico, nube… Aunque el envío mundial de teléfonos inteligentes todavía se mantuvo en un nivel bajo en 2020, se espera que repunte a partir del primer trimestre de 2021. Se espera que el valor añadido del sector crezca alrededor del 3% en 2020, seguido de un aumento de más del 2% en 2021.

El sector sigue siendo relativamente sólido. Los recortes de los tipos de interés y el apoyo financiero a las pymes y a los autónomos contribuyen a mantener un mercado financiero saludable. Se espera que el valor añadido del sector crezca alrededor del 4% en 2021.

- Maquinaria e ingeniería - Riesgo alto

Las empresas de este sector suelen ser financieramente resistentes. Sin embargo, las perspectivas de negocio se han visto afectadas por la disminución de los pedidos en curso y la reducción de la producción debido a la recesión económica. La demanda de sectores compradores clave, como el de la automoción, se ha deteriorado. Se espera que el valor añadido de la ingeniería se contraiga un 1,8% en 2020. Sin embargo, si la demanda de inversión en instalaciones aumenta tras la pandemia, es muy probable que el sector repunte en 2021.

- Metalurgia - Riesgo muy alto

En 2018 y 2019, la industria metalúrgica ya mostró un desempeño discreto, con una menor demanda de sectores clave como la construcción naval y una creciente presión sobre los márgenes. En 2020, la situación ha empeorado aún más, debido a la desaceleración económica desencadenada por la pandemia, lo que ha provocado una menor demanda de la automoción. Se espera que el valor añadido del sector disminuya en torno al 8% en 2020, tras dos años de contracción anual. La morosidad y las insolvencias podrían aumentar en los próximos meses.

La industria del papel es de menor relevancia en Corea del Sur en comparación con otros sectores. Debido a la depresión económica y a la disminución de la publicidad, algunas revistas y periódicos han abandonado el mercado. Se espera que el valor añadido del papel se contraiga un 5% en 2020 con un modesto repunte del 1% en 2021.

- Químico y farmacéutico - Riesgo medio

Las empresas químicas y farmacéuticas muestran, en general, unas finanzas empresariales sólidas, un buen historial de pagos y unos bajos índices de insolvencia. Sin embargo, el deterioro de la demanda de los principales sectores compradores tiene un impacto negativo en el rendimiento de los productos químicos, y se espera que el valor añadido del sector se contraiga más del 7% en 2020, con un modesto repunte del 3% en 2021. La demanda de productos farmacéuticos debería beneficiarse del aumento del gasto sanitario, y se espera que el valor añadido crezca un 8% en 2020 y un 3,5% en 2021.

Debido a las amplias medidas de confinamiento de principios de 2020, muchos segmentos han sufrido mucho, especialmente la hostelería, los restaurantes, los bares, los espectáculos, los eventos culturales, las agencias de viajes y los operadores turísticos. El sector se ha recuperado ligeramente desde el segundo trimestre de 2020, al aumentar la demanda de los clientes locales y los estímulos fiscales, pero sigue habiendo incertidumbre sobre el impacto de una nueva oleada de la pandemia. Además de la caída de la demanda, las empresas se ven afectadas por los costes de captación de clientes y los costes fijos corrientes. Se prevé que el valor añadido de la hostelería se contraiga casi un 14% en 2020, seguido de un repunte del 6% en 2021. Se prevé que aumenten tanto la morosidad como las insolvencias en los segmentos de servicios afectados.

- Siderurgia - Riesgo muy alto

En 2018 y 2019, la industria siderúrgica ya mostró un rendimiento discreto, con una menor demanda de sectores clave como la construcción naval y una creciente presión sobre los márgenes. En 2020 la situación ha empeorado aún más, debido a la desaceleración económica desencadenada por la pandemia, con una menor demanda de la automoción y la construcción, y la volatilidad de los precios de las materias primas. Se estima que el valor añadido del sector disminuirá más de un 9% en 2020, tras dos años de contracción anual. Se prevé que la morosidad y las insolvencias aumenten en los próximos meses.

Los mayoristas y los minoristas se ven afectados por la disminución de las ventas debido al deterioro del sentimiento de los consumidores y al aumento de la tasa de empleo. Se prevé que el valor añadido del sector se contraiga en torno al 14% en 2020. Se espera que la morosidad y las insolvencias aumenten en los próximos meses.

Acerca de Crédito y Caución

Crédito y Caución es la marca líder del seguro de crédito interior y a la exportación en España desde su fundación, en 1929. Con una cuota de mercado del 49%, lleva más de 90 años contribuyendo al crecimiento de las empresas, protegiéndolas de los riesgos de impago asociados a sus ventas a crédito de bienes y servicios. La marca Crédito y Caución está presente en España, Portugal y Brasil. En el resto del mundo operamos como Atradius. Somos un operador global del seguro de crédito presente en más de 50 países. Nuestra actividad consolida dentro del Grupo Catalana Occidente.