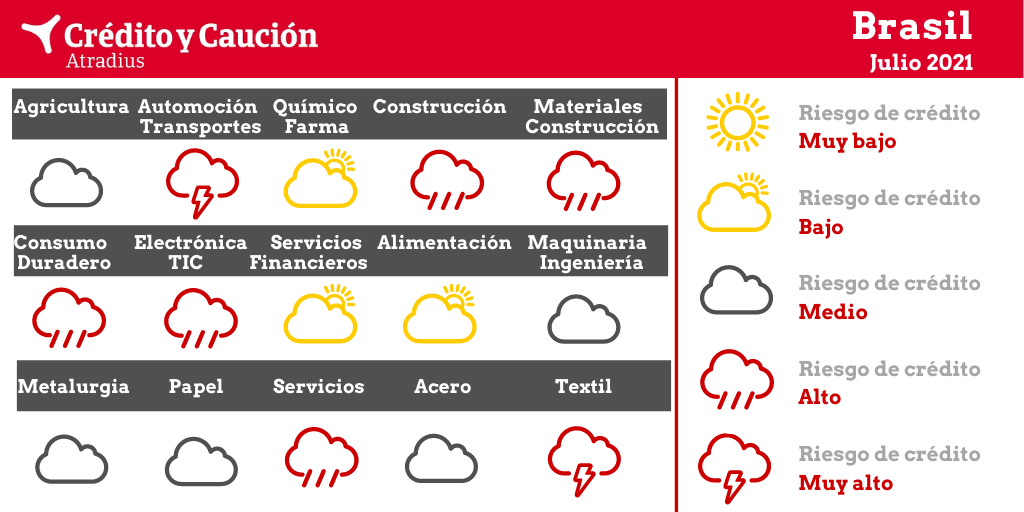

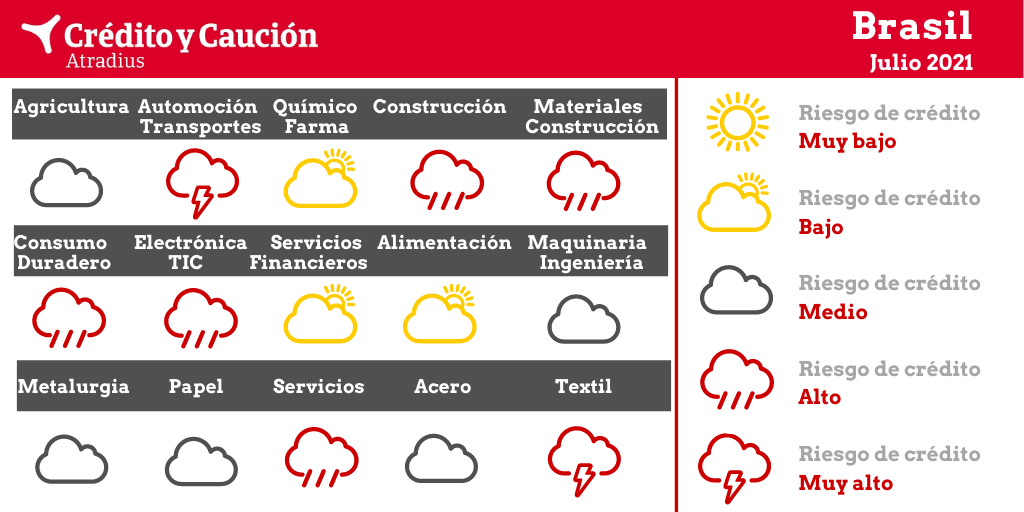

- Agricultura - Riesgo medio

La agricultura es el sector menos afectado por la pandemia en Brasil. Casi todos los segmentos principales muestran buenas perspectivas de cosecha y las ventas de exportación de soja y maíz han aumentado en el primer trimestre de 2021. La producción de algodón está disminuyendo, pero se mantiene en un nivel comparativamente alto. Sin embargo, el segmento azucarero-energético (etanol) se ha visto afectado por una menor demanda, un descenso de los precios y condiciones de mercado inciertas. Se prevé que el valor añadido de los cereales aumente un 2,5% en 2021, tras crecer un 3,2% en 2020.

- Alimentación - Riesgo bajo

Se espera que el valor añadido del sector aumente en torno al 3% en 2021, tras crecer un 2,4% en 2020. Tanto la distribución como el procesado de alimentos han mostrado un sólido desempeño hasta ahora. Aunque el aumento de la inflación podría tener un efecto amortiguador sobre el crecimiento, se espera que el rendimiento del sector mejore aún más en los próximos meses, con una mayor proporción de la población vacunada.

- Automoción y transporte - Riesgo muy alto

Tanto la fabricación como las ventas de automóviles sufrieron el deterioro de la demanda en el primer semestre de 2020. Esto ha provocado graves tensiones de liquidez y falta de efectivo entre muchas empresas. En 2021, el sector sigue enfrentándose a considerables incertidumbres. Como en otros mercados, la actual escasez de semiconductores ha afectado a la producción de automóviles en Brasil, provocando paradas temporales de la producción. La reciente decisión de un importante productor estadounidense de automóviles de cerrar sus plantas en Brasil pone de manifiesto las desventajas competitivas del país en términos de costes de producción. Aunque las ventas de vehículos ligeros fueron escasas en el primer trimestre de 2021, se espera un mejor comportamiento en el segundo, dado que la recuperación económica cobrará cierto impulso con un mayor despliegue de la vacunación.

- Construcción y materiales - Riesgo alto

Se espera que el valor añadido de la construcción repunte en torno al 6% en 2021, tras una contracción del 6,7% en 2020. Sin embargo, los márgenes operativos siguen siendo muy ajustados, con un mayor riesgo de crédito, principalmente entre las empresas de menor tamaño. Hay cuellos de botella en el suministro de materiales de construcción y los precios de los insumos de cemento, acero y PVC han aumentado en consecuencia, lo que afecta a la rentabilidad de las empresas de construcción.

- Consumo duradero - Riesgo alto

En el primer semestre de 2020, el consumo privado de bienes de consumo no alimentarios se redujo drásticamente debido al impacto del coronavirus y la solidez financiera de muchos minoristas se deterioró gravemente. Sin embargo, gracias al e-commerce minorista, el sector ha experimentado un fuerte aumento de la demanda en el segundo semestre de 2020. Además, los estímulos fiscales a los hogares con menos ingresos apoyaron al sector. Dicho esto, el valor añadido del sector se contrajo un 3,9% en 2020 y aumentaron los impagos de los minoristas más pequeños. En el primer trimestre de 2021, el impacto de la segunda oleada de la pandemia y de las medidas de bloqueo sobre los resultados del sector fue más bien modesto, sin que se produjera un aumento importante de la morosidad. Los minoristas han seguido aumentando su capacidad de venta online y han mejorado su situación de liquidez durante el repunte de las ventas en el segundo semestre de 2020. Sin embargo, debido a la actual situación de pandemia, siguen existiendo riesgos a la baja. El desempleo sigue siendo elevado y se espera que el consumo privado crezca sólo alrededor del 4% en 2021, tras una contracción del 5,5% en 2020.

- Electrónica y TIC - Riesgo alto

Tras una desaceleración inicial en marzo y abril de 2020, las ventas de TIC se han beneficiado de la fuerte demanda de ordenadores portátiles y artículos de conectividad, ya que muchas empresas han pasado a trabajar a distancia. Se espera que el valor añadido del sector de las TIC aumente en torno al 3,5% en 2021. La fuerte expansión del negocio online, impulsada principalmente por los grandes actores locales, está mejorando los resultados del sector. Debido a la actual escasez de semiconductores, los precios de venta han aumentado. Sin embargo, han aumentado los impagos entre las empresas más pequeñas de TIC.

El sector sigue siendo robusto y bien gestionado, capaz de proporcionar apoyo a la economía gracias a las medidas de emergencia adoptadas por el Banco Central, que han ayudado a los bancos a ampliar los plazos de pago de los préstamos sin aumentar los costes de capital. La morosidad aún no ha aumentado sustancialmente, y los cuatro mayores bancos de Brasil registraron resultados sólidos en el primer trimestre de 2021.

- Maquinaria e ingeniería - Mejora de riesgo alto a medio

En el primer trimestre de 2021, las ventas de maquinaria y equipos aumentaron más de un 25% interanual. Tras una contracción del 4,2% en 2020, se espera que el valor añadido de la ingeniería crezca más del 8% en 2021. Mientras que las empresas orientadas a la exportación se han enfrentado a algunos problemas, el mercado nacional se ha recuperado con fuerza. Los constructores de maquinaria nacionales han podido impulsar sus ventas, ya que las importaciones de maquinaria se han encarecido debido a la depreciación del real.

- Metalurgia - Mejora de riesgo alto a medio

Se espera que el valor añadido de los metales aumente un 14% en 2021, tras una contracción del 6% el año pasado. La demanda de los principales sectores compradores ha aumentado con la actual recuperación económica. Además, la subida de precios de los productos metálicos y las materias primas ha provocado un aumento de las existencias.

- Papel e impresión - Mejora de riesgo alto a medio

A pesar de la pandemia, el sector del papel se ha comportado de forma sólida hasta ahora, principalmente debido a la fuerte demanda de China. Mientras que la digitalización en curso está llevando a un menor uso del papel, la demanda de productos de papel utilizados para el cuidado de la salud y la higiene ha seguido aumentando. Se han realizado mayores inversiones en el sector, y en el primer trimestre de 2021 los resultados del negocio han sido sólidos debido al aumento de los precios de venta. Tras aumentar un 0,9% en 2020, se espera que el valor añadido del sector aumente un 4% este año.

- Químico y farmacéutico - Riesgo bajo

Tanto el negocio químico como el farmacéutico han mejorado sus resultados y márgenes en los últimos dos años y la experiencia de pago ha sido buena hasta ahora. Aunque las ventas de fertilizantes crecieron alrededor de un 30% en el primer trimestre de 2021, debido a una evolución favorable de los precios y a la fuerte demanda de la agricultura, se espera que el crecimiento se ralentice a lo largo del año. Se prevé que el valor añadido de los productos químicos aumente en torno al 4% en 2021, tras una contracción del 1,3% en 2020. En el sector farmacéutico, la demanda de medicamentos y fármacos especializados seguirá creciendo. El mercado se compone principalmente de distribuidores y minoristas resistentes. Se espera que el valor añadido de los productos farmacéuticos aumente más del 3% en 2021, después de haber aumentado un 1,3% en 2020.

Como consecuencia del aumento del desempleo y de las amplias medidas de confinamiento ante el brote de coronavirus, muchos segmentos de servicios se han visto fuertemente perjudicados, especialmente la hostelería, restaurantes, bares, espectáculos, eventos culturales, agencias de viajes y operadores turísticos. Sin embargo, la economía brasileña está repuntando, con un crecimiento intertrimestral del 1,2% en el primer trimestre de 2021, tras aumentar un 3,2% en el cuarto trimestre de 2020. Este crecimiento también fue impulsado por una expansión del sector de los servicios. Aunque los resultados del sector siguen viéndose afectados por la propagación de la pandemia y las medidas de distanciamiento social, los avances en la vacunación deberían conducir a mejoras en los próximos meses. Sin embargo, tras disminuir un 13% en 2020, se espera que el valor añadido del sector repunte sólo un 4,5% en 2021. Se prevé que el valor añadido de la hostelería crezca un 15% este año, tras contraerse un 22% en 2020.

- Siderurgia - Mejora de riesgo alto a medio

En el primer trimestre de 2021, la producción de acero bruto aumentó un 6,2% interanual, y las ventas interiores aumentaron un 29%. En marzo de 2021 el consumo aparente de acero aumentó un 33% interanual, hasta los 6,7 millones de toneladas, el mayor nivel de consumo mensual visto desde 2013. Tras una contracción del 8,1% en 2020, se espera que el valor añadido del acero aumente más del 16% en 2021. Los costes de producción han aumentado debido a la subida de los precios de los insumos esenciales, como el mineral de hierro y la chatarra.

Los productores, mayoristas y minoristas ya sufrían, antes de la pandemia, una competencia feroz, márgenes escasos, cambios en el comportamiento de los clientes y una mayor competencia de los nuevos minoristas online. Sus resultados de ventas se deterioraron aún más debido a los confinamientos y al aumento del desempleo. En el primer trimestre de 2021, las importaciones de ropa disminuyeron un 30% interanual. Se prevé que el valor añadido del sector repunte un 13% en 2021, pero que se contraiga un 25% en 2020.

Acerca de Crédito y Caución

Crédito y Caución es la marca líder del seguro de crédito interior y a la exportación en España desde su fundación, en 1929. Con una cuota de mercado del 46%, lleva más de 90 años contribuyendo al crecimiento de las empresas, protegiéndolas de los riesgos de impago asociados a sus ventas a crédito de bienes y servicios. La marca Crédito y Caución está presente en España, Portugal y Brasil. En el resto del mundo operamos como Atradius. Somos un operador global del seguro de crédito presente en más de 50 países. Nuestra actividad consolida dentro del Grupo Catalana Occidente.