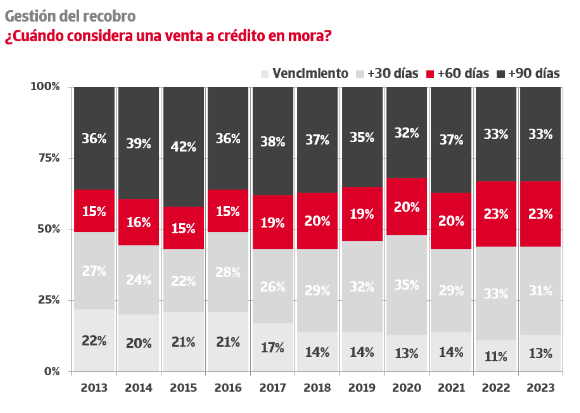

El tiempo es el mayor enemigo de la eficacia en la recuperación de deudas. Sin embargo, solo el 13% de las empresas españolas inicia acciones de recobro al vencimiento de la factura, de acuerdo con el Estudio de la Gestión del Riesgo de Crédito en España que impulsan Crédito y Caución e Iberinform. Se trata de uno de los porcentajes más bajos de la serie histórica, un indicativo de que las empresas están reaccionando a las tensiones de liquidez de sus clientes retrasando el inicio de las acciones de recobro para no deteriorar la relación comercial.

El retraso en las acciones de recobro implica un deterioro en la efectividad de la recuperación. A pesar de ello, el estudio refleja una gran flexibilidad de los plazos de cobro, como parte de la relación comercial. El 33% de las empresas permite a sus clientes retrasos en pagos de más de 90 días antes de considerar un crédito moroso.

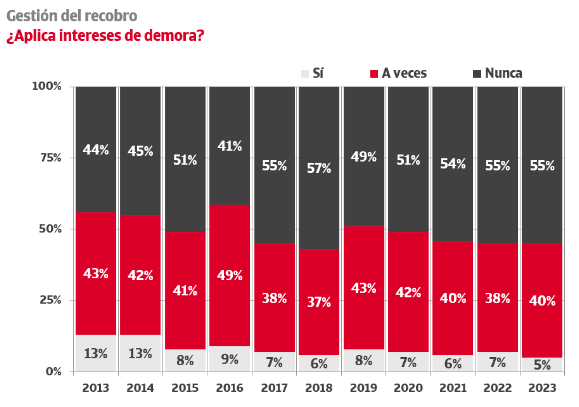

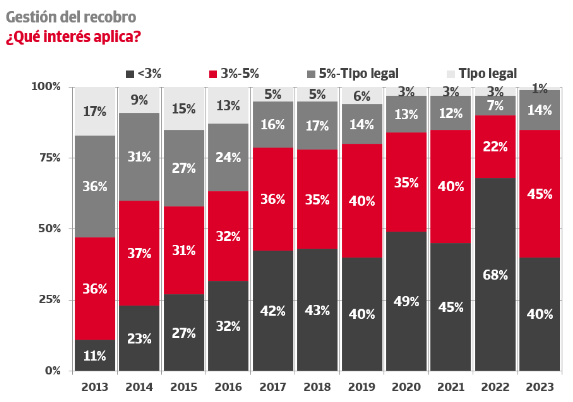

Cuando se inician las acciones de recobro, la inmensa mayoría de las empresas renuncia al cobro de intereses de demora. El 55% de las empresas no los aplica nunca y sólo el 5% es sistemático a la hora de ejercer su derecho. El endurecimiento de la política monetaria por parte del Banco Central Europeo ha provocado que los tipos de interés de demora para operaciones comerciales, que entre 2016 y 2022 estuvieron fijados en el 8%, registrasen un incremento hasta el 10,5% en el primer semestre de 2023. La subida de este indicador oficial no tiene, sin embargo, traslación a la economía real: según el Estudio elaborado por Crédito y Caución e Iberinform, el 99% de las empresas que aplican intereses de demora, el porcentaje más alto de la serie histórica, reclama por debajo de los que le corresponden legalmente.

El estudio aborda las metodologías de gestión del recobro utilizadas por las empresas y pone cifras a un hecho conocido entre los profesionales de la gestión del riesgo de crédito: el porcentaje de uso de recobro a través de personajes disfrazados para provocar la notoriedad social del moroso apenas alcanza el 1%, el mínimo de la serie histórica. El uso de proveedores que se limitan al recobro telefónico (7% de las empresas) también es muy reducido. La efectividad de la externalización del recobro B2B se concentra en los despachos de abogados (31%) o los proveedores integrales (13%) que, como ocurre en el seguro de crédito, además de la fase amistosa, cubren la posible fase procesal.

Acerca de Crédito y Caución

Crédito y Caución es la marca líder del seguro de crédito interior y a la exportación en España desde su fundación, en 1929. Con una cuota de mercado del 46%, lleva más de 90 años contribuyendo al crecimiento de las empresas, protegiéndolas de los riesgos de impago asociados a sus ventas a crédito de bienes y servicios. La marca Crédito y Caución está presente en España, Portugal y Brasil. En el resto del mundo operamos como Atradius. Somos un operador global del seguro de crédito presente en más de 50 países. Nuestra actividad consolida dentro de GCO.

Acerca de Iberinform

Iberinform ayuda a las empresas a identificar oportunidades de negocio y posibles riesgos de impago. Sus soluciones de analítica avanzada y algoritmos predictivos facilitan la toma de decisiones con información práctica y útil para las áreas de marketing, finanzas internacional y riesgos. Principalmente, sus fuentes de información son 500.000 entrevistas al año a empresas y autónomos, el registro mercantil y otras fuentes públicas. Es filial de Crédito y Caución, uno de los principales operadores globales de seguro de crédito con presencia directa en más de 50 países.