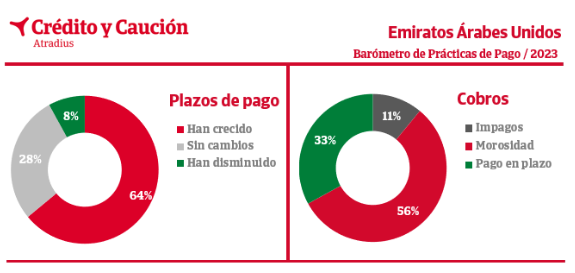

De acuerdo con el Barómetro de Prácticas de Pago 2023 difundido por Crédito y Caución las ventas a crédito de las empresas de Emiratos Árabes Unidos supusieron cerca del 49% de todas las ventas B2B, lo que pone de relieve el importante papel que desempeña el crédito comercial para las empresas de este mercado. El sector del transporte es el más dinámico en su concesión debido a la situación estratégica de Emiratos como hub logístico. Los plazos de pago se han relajado en el último ejercicio, situándose ahora en una media de 69 días desde la facturación, diez días por encima de 2022. El cumplimiento de las políticas de cada empresa y la armonización de las condiciones con los proveedores fueron los principales factores a la hora de fijar los plazos de pago.

El Barómetro pone de manifiesto los problemas financieros a los que se enfrentan muchas empresas de los Emiratos Árabes Unidos motivados por las discusiones comerciales y la falta temporal de liquidez de los clientes B2B. Las deudas incobrables se han elevado hasta suponer el 11% de las operaciones, tres puntos por encima de la tasa de 2022, y la morosidad ha aumentado hasta afectar a más de la mitad de las ventas. Estos niveles representan una grave amenaza para la rentabilidad empresarial.

Otro indicador de los problemas de tesorería es el sustancial aumento del 75% en el número de empresas, especialmente en los sectores químico y del transporte, que esperan más de 90 días para cobrar. El promedio de promedio medio de cobro (DSO) sobrepasa los 100 días desde la facturación. Este deterioro ha llevado a las empresas de Emiratos a aplicar medidas para mitigar el riesgo liquidez. El sector agroalimentario ha retrasado sus propios pagos mientras el sector del transporte ha recurrido a la financiación a corto plazo para reforzar su resistencia. Especialmente el sector químico ha explorado las ventajas del seguro de crédito como estrategia de mitigación del riesgo.

Las empresas encuestadas en los Emiratos Árabes Unidos respondieron con diversas estrategias para gestionar los riesgos de liquidez y los problemas de tesorería. Los sectores agroalimentario y químico retrasaron los pagos a sus propios proveedores, mientras que las empresas de transporte recurrieron a la financiación a corto plazo para aumentar su capacidad de resistencia.

Las empresas encuestadas en los Emiratos Árabes Unidos muestran un optimismo generalizado de cara a 2024, a pesar de algunas incertidumbres sobre el panorama económico mundial. El 82% espera un repunte de la demanda de sus productos y servicios y el 68% un aumento de los márgenes de beneficio. Entre los riesgos de 2024 para su actividad, las empresas de este mercado muestran una creciente preocupación por las presiones de la competencia nacional e internacional, la ralentización del crecimiento mundial y una posible escasez futura de personal cualificado.

Acerca de Crédito y Caución

Crédito y Caución es la marca líder del seguro de crédito interior y a la exportación en España desde su fundación, en 1929. Con una cuota de mercado del 46%, lleva más de 90 años contribuyendo al crecimiento de las empresas, protegiéndolas de los riesgos de impago asociados a sus ventas a crédito de bienes y servicios. La marca Crédito y Caución está presente en España, Portugal y Brasil. En el resto del mundo operamos como Atradius. Somos un operador global del seguro de crédito presente en más de 50 países. Nuestra actividad consolida dentro de GCO.