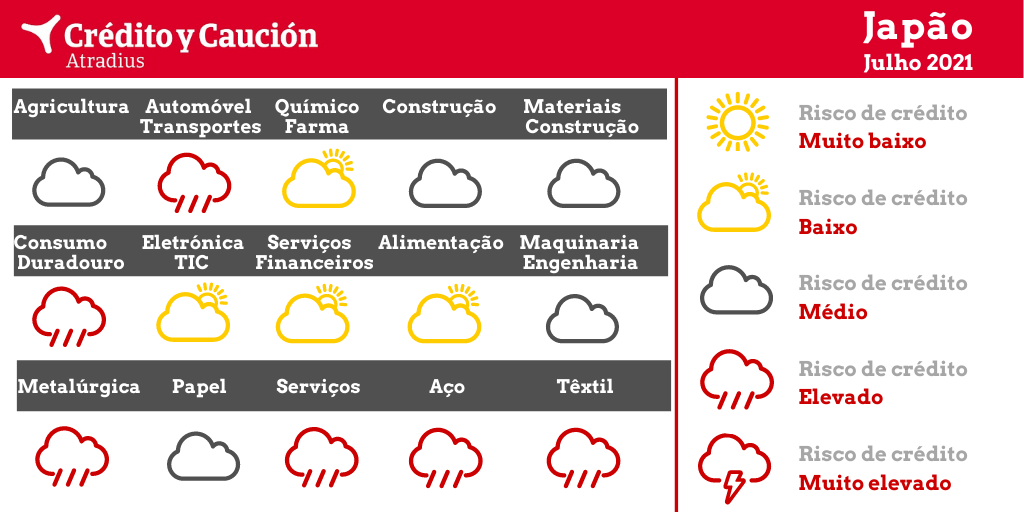

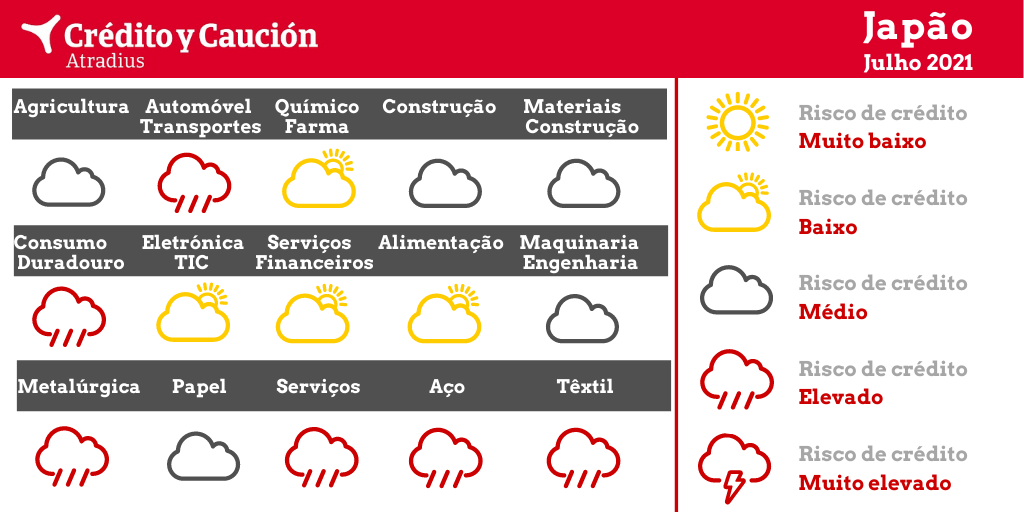

- Agricultura - Risco médio

O setor foi afetado por problemas de transporte e por interrupções na cadeia de fornecimento durante o confinamento. Com a deslocação da procura para o takeaway, o valor acrescentado do setor diminuiu ligeiramente em 2020, cerca de 0,2%. Dado que as previsões de recuperação dos negócios na área da restauração continuam muito incertas, as perspetivas de regresso aos níveis anteriores à pandemia continuam ténues prevendo-se que o valor acrescentado do setor sofra uma contração de cerca de 3% em 2021.

- Alimentação - Risco baixo

Apesar do impacto negativo das medidas de confinamento no início de 2020, o setor alimentar beneficiou das alterações nos hábitos dos consumidores com o aumento do takeaway e dos alimentos para cozinhar em casa. O valor acrescentado do setor deverá crescer cerca de 1% em 2021, após um incremento de 1,4% em 2020.

- Automóvel e transporte- Risco elevado

Os fabricantes e fornecedores nipónicos de automóveis enfrentaram uma forte descida da produção, tensões de liquidez e falta de efetivo durante o primeiro semestre de 2020. Apesar de uma recuperação da procura no segundo semestre do ano, o valor acrescentado do setor automóvel contraiu 16,4% em 2020 face ao ano anterior. Em 2021, prevê-se que o valor acrescentado do setor automóvel cresça cerca de 15%. No entanto, a escassez mundial de semicondutores está a afetar a produção e a contínua incerteza quanto à situação da pandemia na Europa e nos mercados emergentes continua a representar um risco de baixa para a procura. O risco de crédito dos fornecedores de Nível II aumentou, dado que apresentam uma situação financeira mais frágil. Os casos de insolvência no setor automóvel no ano fiscal de 2020 aumentaram 26% face ao ano anterior. Não obstante, as falências neste setor representam apenas 0,5% do total de casos de insolvência no Japão.

- Construção e materiais - Melhoria do risco de elevado para médio

Em 2020, a construção foi afetada pela grave recessão económica e pela redução das encomendas no setor privado; o seu valor acrescentado diminuiu 4,9%, enquanto os materiais de construção registaram uma contração de 5,8%. No entanto, devido aos projetos públicos de infraestruturas e a uma recuperação gradual das encomendas no setor privado, espera-se que o valor acrescentado da construção e dos materiais de construção recupere cerca de 4,5% e 9%, respetivamente. As situações de insolvência na construção no ano fiscal de 2020 apresentam uma redução de 25% face ao ano anterior, com os estímulos fiscais a suportaram a liquidez das empresas.

- Consumo duradouro - Risco elevado

Em 2020, o consumo das famílias diminuiu 6%, devido à subida do IVA em finais de 2019 e ao impacto da pandemia, já que muitos negócios fecharam temporariamente por imposição das medidas de confinamento. No segundo semestre de 2020, iniciou-se uma recuperação modesta, atribuível a uma melhoria do sentimento dos consumidores associada à contenção temporária da propagação da pandemia e às campanhas governamentais lançadas para fomentar o consumo. Dito isto, espera-se que o consumo das famílias cresça uns modestos 1,5% este ano e que o valor acrescentado do setor tenha um crescimento de apenas 2%, após uma contração de 5,4% em 2020. Devido às amplas medidas fiscais para apoiar a liquidez das empresas, as insolvências no comércio a retalho não alimentar baixaram 22% em 2002 face ao ano anterior.

- Eletrónica e TIC - Melhoria do risco de médio para baixo

Apesar das interrupções na cadeia de fornecimento e da deterioração da procura por parte da China no início de 2020, o setor das TIC foi menos afetado pela pandemia que outros setores. O crescimento das TIC foi suportado pelo aumento da procura decorrente do incremento do teletrabalho e do ensino à distância nas economias avançadas, que superou inclusive os níveis anteriores à pandemia. Após um crescimento de 2% em 2020, o valor acrescentado do setor deverá aumentar na mesma proporção em 2021, enquanto em 2022 é esperado que atinja 1,5%.

Mesmo antes da pandemia, os principais grupos financeiros nipónicos estavam pressionados pelas grandes provisões constituídas para salvaguardar incumprimentos. Contudo, em 2020, o valor acrescentado do setor teve apenas uma ligeira contração de 0,2%. Para este ano prevê-se um crescimento de cerca de 1,5% já que as perdas estimadas já estavam aprovisionadas.

- Maquinaria e engenharia - Risco médio

As empresas deste setor são, em regra geral, financeiramente resistentes. No entanto, o valor acrescentado do setor sofreu uma contração de 8,7% em 2020 dada a deterioração da procura provocada pela recessão económica nacional e mundial, em especial nos setores compradores chave como o setor automóvel. Em 2021, a procura interna e as despesas de capital dos principais setores compradores estão a recuperar gradualmente, enquanto se espera que a procura internacional supere os níveis de 2019 impulsionada principalmente pelo mercado asiático. Com a recuperação das encomendas, é previsível que tanto a produção como os inventários regressem aos valores normais. O valor acrescentado da engenharia irá crescer mais de 13% em 2021. Devido às amplas medidas fiscais para apoiar a liquidez das empresas, em 2020, os casos de insolvência de fabricantes de máquinas e grossistas diminuíram 19% e 18%, respetivamente.

- Metalurgia - Risco elevado

Apesar da recuperação da atividade económica no segundo semestre, o valor acrescentado do setor diminuiu 9,6% em 2020 devido à diminuição da procura no primeiro semestre do ano e à reduzida oferta de matérias-primas. Em 2021, a rentabilidade das empresas metalúrgicas continua a ser afetada pela ainda débil procura do setor automóvel e pela volatilidade da oferta de matérias-primas procedentes de explorações mineiras no estrangeiro. Devido a estes problemas e à incerteza quanto às perspetivas futuras, estima-se que o valor acrescentado do setor volte a diminuir em 2021, cerca de 9%, e prevê-se uma modesta recuperação de 2% em 2022.

- Papel e impressão - Risco médio

O valor acrescentado do setor diminuiu 7% em 2020 devido à redução da procura causada pelas medidas de confinamento, pela evolução para serviços administrativos digitais e pelo aumento do teletrabalho. Contudo, o preço do papel e os custos de impressão gráfica voltaram a aumentar na medida em que a Administração proibiu os resíduos sólidos, incluindo o papel usado, em janeiro de 2021. Em 2021, espera-se que o valor acrescentado do setor recupere ligeiramente, cerca de 2%.

- Químico e farmacêutico - Risco baixo

As empresas químicas e farmacêuticas apresentam uma situação financeira sólida, um bom histórico de pagamentos e uma baixa taxa de insolvências em comparação com outros setores. O valor acrescentado do setor químico diminuiu 5,6% em 2020, devido à fraca procura de setores compradores chave como o automóvel. Em 2021, espera-se que o crescimento se equilibre ou tenha uma ligeira contração, em consequência da crescente oferta dos concorrentes chineses e sul coreanos. Em 2022, é esperada uma recuperação de 2%. A procura de produtos farmacêuticos beneficiou do aumento das despesas com produtos sanitários desde o início da pandemia e o valor acrescentado cresceu 8,2% em 2020. Em 2021, prevê-se um aumento modesto de 1% na medida em que os tratamentos médicos não urgentes e os cuidados de saúde ainda não voltaram aos níveis anteriores à pandemia. Contudo, em 2022, prevê-se uma taxa de crescimento de cerca de 4%.

O valor acrescentado do setor teve uma contração de 22% em 2020 com muitos subsetores a serem fortemente afetados pela pandemia, especialmente a hotelaria, restaurantes, bares, espetáculos, eventos culturais, agências de viagens e operadores turísticos. No exercício de 2020 o número de falências no segmento hoteleiro aumentou 72% face ao ano anterior. Contudo, o número total de insolvências no setor dos serviços não aumentou, de momento, graças às amplas medidas fiscais de apoio às empresas. Com os apoios em curso, prevê-se que o valor acrescentado do setor cresça cerca de 8% em 2021, enquanto o segmento da hotelaria terá uma recuperação de 13% após ter registado uma contração de 20% em 2020.

- Siderurgia - Risco elevado

O valor acrescentado do aço sofreu uma contração de 15% em 2020 devido, em especial, à forte queda das encomendas dos fabricantes de automóveis e das empresas de construção durante o primeiro semestre do ano. A procura começou a recuperar no segundo semestre de 2020, quando os principais fabricantes nacionais de carros retomaram a produção. Embora se preveja que o valor acrescentado do aço aumente 12% em 2021 e que os preços alcancem um nível elevado, parece que a recuperação é só de curto prazo. A produção nacional de aço revela uma tendência de baixa desde 2010 e a pressão sobre os preços por parte dos concorrentes chineses continua a ser um problema relevante. A médio prazo, a modesta procura de setores compradores chave, como o setor automóvel, e uma escalada do conflito comercial entre a China e os Estados Unidos continuam a ser riscos de baixa para as previsões do setor.

Os grossistas e retalhistas do setor têxtil foram afetados pelas mudanças no comportamento dos clientes e pelo aumento da concorrência de novos retalhistas online. Os seus resultados deterioraram-se ainda mais com a diminuição das vendas em 2020. Para mitigar o risco de inventário, muitas empresas têxteis empreenderam uma gestão da sua cadeia de fornecimento e podem ocorrer mais fusões e aquisições como solução para os problemas de excesso de oferta. O valor acrescentado do setor têxtil teve uma redução de 15% em 2020 e para este ano é esperado um aumento de apenas 4,5%. De momento, as amplas medidas fiscais evitaram um aumento das insolvências entre os fabricantes, grossistas e retalhistas do setor.

Sobre a Crédito y Caución

Crédito y Caución é uma das marcas líderes em seguro de crédito interno e de exportação em Portugal, com uma quota de mercado de 25%. A Crédito y Caución contribui para o crescimento das empresas, protegendo-as dos riscos de incumprimento associados a vendas a crédito de bens e serviços. A marca Crédito y Caución também está presente em Espanha e no Brasil. No resto do mundo opera como Atradius. Somos um operador global de seguro de crédito presente em mais de 50 países. A nossa actividade consolida-se no Grupo Catalana Occidente.