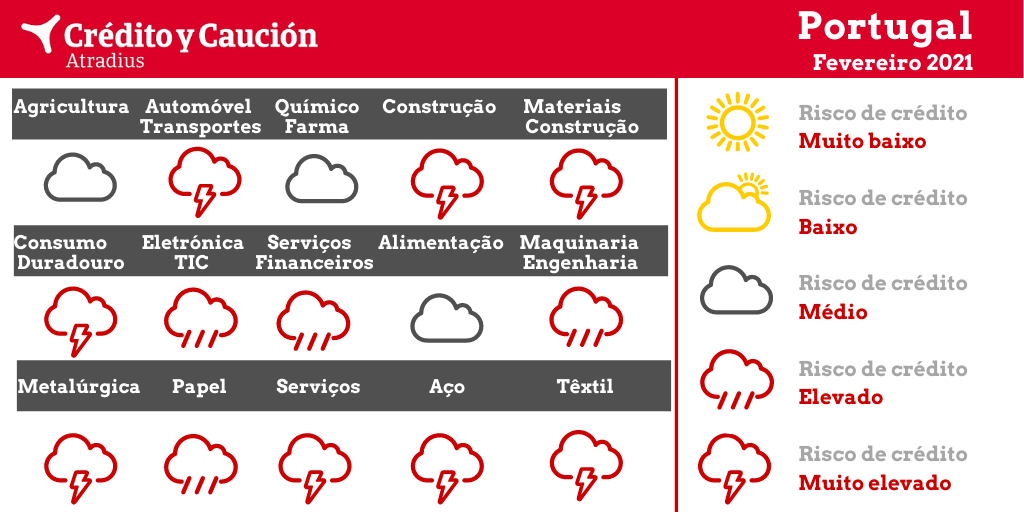

Os setores automóvel, construção, consumo duradouro, eletrónica, financeiro, maquinaria, metalurgia, papel, serviços, siderurgia e têxtil apresentam um alto risco de incumprimento.

Além do aumento de preços dos insumos, dos problemas ambientais e da contenção dos preços de venda, o setor viu-se afetado por problemas de transporte e pela falta de temporários estrangeiros provocados pelos confinamentos. Apesar da agricultura ter sido menos afetada pela pandemia que outras indústrias, o setor continua a enfrentar as incertezas já existentes antes da crise, como a volatilidade dos preços e as condições meteorológicas. Prevê-se que o valor acrescentado da agricultura aumente 1,5% em 2021, após uma contração estimada de 4% em 2020.

As margens são apertadas devido à pressão dos preços dos grandes distribuidores sobre os produtores e transformadores de alimentos. Muitas empresas de alimentação apresentam uma elevada alavancagem a curto prazo. As empresas fornecedoras de hotéis e restaurantes foram gravemente afetadas pela pandemia, em especial nos segmentos de bebidas. Prevê-se que o valor acrescentado aumente cerca de 4% em 2021. Não é esperado um aumento acentuado da morosidade e das insolvências no primeiro semestre.

Os fornecedores e concessionários de automóveis sofreram uma forte deterioração das vendas de veículos de passageiros e de comerciais, o que provocou uma diminuição geral das margens, causando graves tensões de liquidez em muitas empresas. Prevê-se que o valor acrescentado do setor automóvel cresça apenas 1,5% em 2021, após uma contração estimada de 27% em 2020. Quanto ao transporte, o setor foi gravemente afetado pela pandemia e pelas posteriores medidas de contenção, em particular o segmento de transporte de passageiros. Prevê-se que o valor acrescentado do transporte cresça 5,5% em 2021, após uma contração de 7,5% em 2020.

O setor já apresentava um mau comportamento antes da pandemia, com o maior risco creditício concentrado nos operadores mais pequenos. Devido à forte recessão de 2020, as empresas viram-se adicionalmente afetadas por problemas na cadeia de fornecimento, pelo adiamento de projetos e pela redução das encomendas. A morosidade e as insolvências aumentaram no segundo semestre de 2020, mas poderiam voltar a diminuir nos próximos meses, em função de uma recuperação gradual da atividade. Prevê-se que o valor acrescentado da construção cresça cerca de 3,5% em 2021.

Calcula-se que o valor acrescentado do comércio retalhista tenha diminuído 14% em 2020, com uma previsão de recuperação de apenas 6% em 2021. O consumo privado de bens de consumo não alimentar deteriorou-se devido ao impacto do coronavírus, com muitos negócios temporariamente fechados durante os confinamentos. Embora se tenha produzido uma certa recuperação das vendas no terceiro trimestre de 2020, a segunda vaga da pandemia deu lugar a uma nova série de medidas restritivas por parte da Administração que poderiam comprometer as perspetivas de recuperação. Além disso, a deterioração da confiança dos consumidores e o forte aumento do desemprego poderiam dificultar a recuperação a curto prazo. A solidez financeira de muitas empresas deteriorou-se seriamente e espera-se que a morosidade e as insolvências aumentem nos próximos meses.

As vendas deterioraram-se devido ao encerramento dos comércios como consequência dos confinamentos. A deterioração da confiança dos consumidores, a diminuição do consumo das famílias e o forte aumento do desemprego poderiam dificultar uma forte recuperação a curto prazo. Embora o aumento do comércio eletrónico e das vendas de equipamentos para telecomunicações tenha compensado parcialmente a descida das vendas, calcula-se que o valor acrescentado das TIC tenha diminuído 11% em 2020. Em 2021, prevê-se uma recuperação de 6%. Não se espera que a morosidade e as insolvências aumentem significativamente nos próximos meses.

O setor foi gravemente afetado pela recessão económica geral, com um aumento dos problemas financeiros tanto para as empresas como para os consumidores, o que provocou uma deterioração dos lucros. A moratória de crédito aplicada pela Administração como medida de apoio permitiu adiar o pagamento de milhares de milhões de euros até setembro de 2021. Contudo, já se observam alguns sinais de inversão da tendência de redução da morosidade.

Após aumentar nos segundo e terceiro trimestres de 2020, a morosidade e as insolvências das empresas de máquinas voltaram a diminuir no último trimestre de 2020, e espera-se que esta tendência continue no primeiro semestre de 2021. No entanto, as perspetivas empresariais continuam frágeis já que as encomendas em curso e a produção diminuíram consideravelmente. De momento, a procura dos principais setores compradores, como o automóvel e a construção, continua reduzida.

Os produtores e comerciantes de metais sofreram com a deterioração da procura por parte dos setores compradores chave como o automóvel, a construção e máquinas. Calcula-se que o valor acrescentado do setor tenha contraído mais de 15% em 2020, com previsão de um modesto crescimento de 7% este ano. A solidez financeira das empresas deteriorou-se seriamente, com uma pressão adicional sobre as margens. Dito isto, tanto a morosidade como as insolvências melhoraram no segundo semestre de 2020 depois de uma deterioração no primeiro, e esta tendência de melhoria deverá continuar no primeiro semestre de 2021.

Em 2019, a indústria do papel foi muito afetada pelo persistente aumento dos preços da celulosa nos mercados internacionais, unido a um quadro de mercado muito competitivo. Isto provocou uma deterioração das margens de negócio. Algumas empresas líderes do setor sofreram importantes perdas. A maior deterioração da procura devido à desaceleração económica de 2020 e às medidas de distanciamento social conduziram a uma contração do valor acrescentado de quase 9% em 2020.

Muitas empresas químicas sofreram uma deterioração da procura dos principais setores compradores a nível nacional e mundial. Contudo, em 2021, prevê-se que o valor acrescentado dos produtos químicos cresça cerca de 4,5% após uma contração estimada de 6,5% em 2020. Calcula-se que o valor acrescentado dos produtos farmacêuticos tenha aumentado 7% em 2020, devido ao aumento das despesas com a saúde.

Devido às amplas medidas de distanciamento social, muitos segmentos foram bastante afetados em especial a hotelaria, os restaurantes, os bares, os espetáculos, os eventos culturais, as agências de viagens e os operadores turísticos. Calcula-se que o valor acrescentado da hotelaria tenha sofrido uma redução de 32% em 2020. A segunda vaga da pandemia deu lugar a uma nova série de medidas restritivas impostas pela Administração, em particular a imposição de horários de encerramento antecipado e medidas de teletrabalho obrigatório. Isto e o alcance das medidas poderiam complicar ainda mais as perspetivas do setor em 2021. A morosidade e as insolvências aumentaram fortemente nos primeiros nove meses de 2020. Embora no quarto trimestre de 2020 tenham voltado a diminuir não se pode afastar a possibilidade de um novo aumento em 2021, dependendo da evolução da pandemia e da duração das medidas de confinamento no primeiro semestre de 2021.

Os produtores e comerciantes de aço sofreram com a deterioração da procura por parte dos principais setores compradores, como o setor automóvel, construção e máquinas. Calcula-se que o valor acrescentado do aço tenha contraído mais de 15% em 2020 e prevê-se uma recuperação de apenas 8% este ano. A solidez financeira das empresas deteriorou-se seriamente, com uma pressão adicional sobre as margens, enquanto muitas empresas já tinham mostrado uma baixa rentabilidade nos anos anteriores. Dito isto, tanto a morosidade como as insolvências melhoraram no segundo semestre de 2020, após a deterioração sentida nos primeiros três meses do ano.

Os produtores, grossistas e retalhistas já tinham problemas antes da pandemia resultantes de uma concorrência feroz e de margens muito limitadas. Com a pandemia viram-se afetados adicionalmente pela deterioração das vendas no país e nos mercados exteriores. Após uma contração de 4,6% em 2019, calcula-se que o valor acrescentado do setor tenha voltado a contrair em 2020, cerca de 15%, mas prevê-se uma recuperação de 5,5% em 2021. Os pequenos retalhistas são especialmente afetados pelos efeitos negativos do confinamento e pela falta de confiança dos consumidores. A morosidade aumentou consideravelmente em 2020. O número de insolvências é elevado e espera-se que assim se mantenha nos próximos meses.

Sobre a Crédito y Caución

Crédito y Caución é uma das marcas líderes em seguro de crédito interno e de exportação em Brasil, com uma quota de mercado de 16%. A Crédito y Caución contribui para o crescimento das empresas, protegendo-as dos riscos de incumprimento associados a vendas a crédito de bens e serviços. A marca Crédito y Caución também está presente em Espanha e no Portugal. No resto do mundo opera como Atradius. Somos um operador global de seguro de crédito presente em 50 países. A nossa actividade consolida-se no Grupo Catalana Occidente.

Mantenha-se informado. Receba a nossa Newsletter