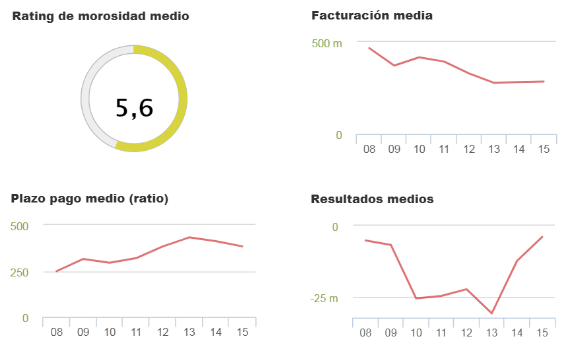

El sector de la peluquería se ha convertido en uno de los más golpeados por la crisis, de acuerdo con el estudio elaborado con la ayuda de Insight View. Por un lado, las peluquerías han tenido que afrontar la disminución del poder adquisitivo de las familias, que redujo considerablemente el consumo de este tipo de servicios hasta provocar una caída media de la facturación del 38%. Por otro lado, el sector ha tenido que afrontar un fuerte ajuste de los márgenes debido a la aparición del fenómeno de las peluquerías low cost y al incremento del IVA. En ese entorno, el sector encadena resultados medios negativos desde 2008, que se situaron en máximos en 2013, cuando muchas peluquerías asumieron total o parcialmente el impacto de la subida impositiva. Este deterioro de los ingresos y el resultado ha incrementado considerablemente los plazos de pago del sector, cercanos a los 380 días, y ha situado al 22% del tejido empresarial en riesgo máximo o elevado de impago.

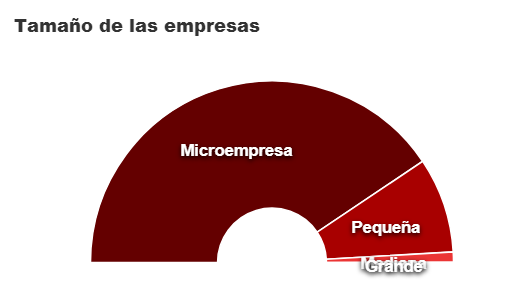

De acuerdo con el análisis agregado que permite Insight View, el 81% del sector está compuesto por microempresas y un 17% adicional por pequeñas. Apenas un 2% ha alcanzado la dimensión de mediana empresa y el porcentaje de gran empresa ronda el 0%.

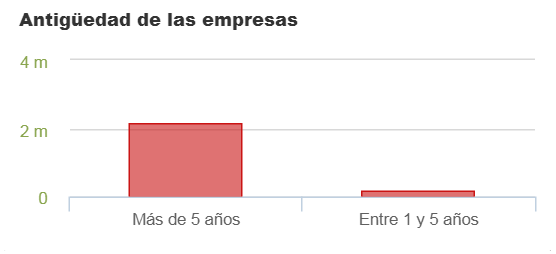

Posiblemente por las dudas en torno a la rentabilidad del sector, de acuerdo con los datos del estudio elaborado con Insight View, el número de empresas de reciente creación es inapreciable. Un 7% del tejido empresarial ha sido creado entre 2010 y 2014 y el 93% adicional tiene más de cinco años de antigüedad.

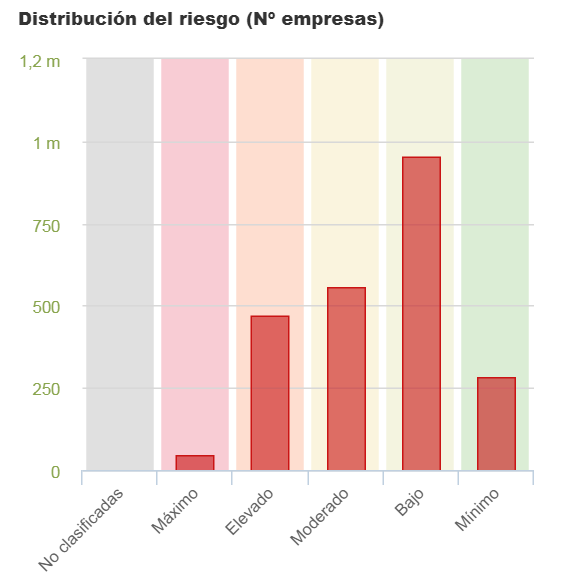

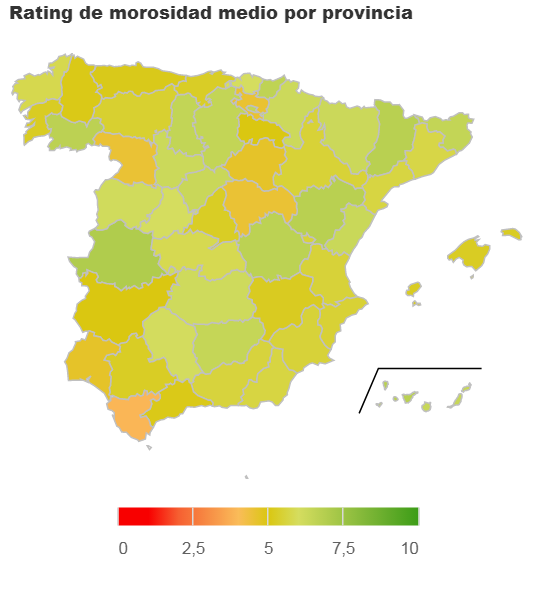

El 22% de las empresas del sector está en riesgo elevado (20%) o máximo (2%) de incumplir sus pagos. En su conjunto, el tejido muestra un rating de morosidad de 5,6 en una escala de 0 a 10.

La provincia con mejor rating de morosidad es Cáceres, seguida de lleida, Teruel, Ourense y Cuenca. Los peores, comportamientos se concentran en Cádiz, Guadalajara, Zamora, Huelva y Soria.

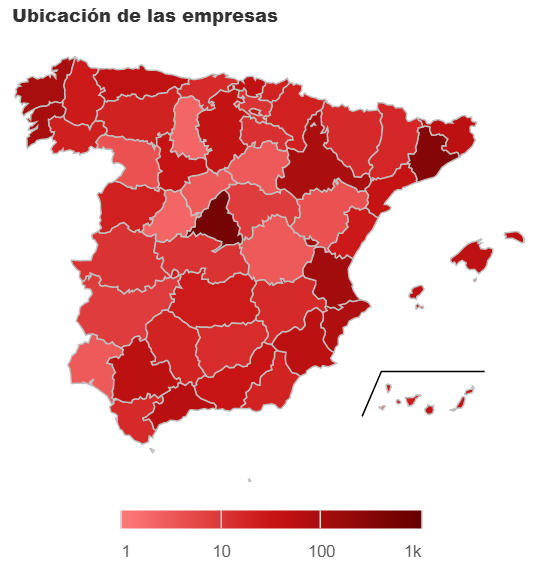

De acuerdo con los datos que ofrece Insight View, este sector muestra una importante concentración geográfica de la actividad sectorial en Madrid (23%) y Barcelona (15%).

Los datos necesarios para la elaboración de esta nota han sido elaborados con un usuario convencional de Insigh View, similar al que tienen miles de empresas en España, que permite análisis de esta profundidad previos a incurrir en ningún coste.

Acerca de Iberinform

Iberinform es la filial de Crédito y Caución que proporciona soluciones de gestión de clientes para las áreas financieras, márketing e internacional. Ofrece bases de datos para la identificación de nuevos clientes y herramientas que facilitan la gestión de riesgos, el análisis y el seguimiento de clientes o sectores.

Su servicio de información empresarial permite obtener informes de empresas en más de 200 países o territorios y acceder a los mayores ficheros de morosidad bancaria española como son el RAI y ASNEF Empresas.

Acerca de Crédito y Caución

Crédito y Caución es la marca líder del seguro de crédito interior y a la exportación en España desde su fundación, en 1929. Con una cuota de mercado del 53%, lleva casi 90 años contribuyendo al crecimiento de las empresas, protegiéndolas de los riesgos de impago asociados a sus ventas a crédito de bienes y servicios. La marca Crédito y Caución está presente en España, Portugal y Brasil. En el resto del mundo operamos como Atradius. Con una cuota mundial de mercado del 23%, somos un operador global del seguro de crédito presente en más de 50 países que tiene acceso a la información de crédito de más de 240 millones de empresas en todo el mundo. Nuestra actividad consolida dentro del Grupo Catalana Occidente.